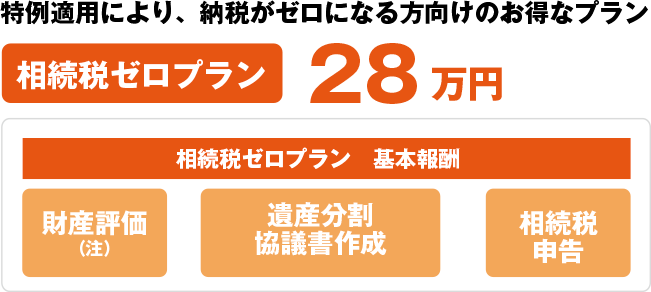

小規模宅地等の特例や、配偶者の税額軽減の適用などにより、相続税の課税対象額が基礎控除を下回り、相続税の納税が生じない方がご適用可能となるプランです。

小規模宅地等の特例や配偶者の税額軽減を適用し納税がゼロになる場合でも、相続税の申告手続きは必ず必要となり、申告手続きをしなければこれらの特例の適用は受けられません。

相続税ゼロプランを適用いただける条件

① 小規模宅地等の特例、配偶者の税額軽減の適用で納税がゼロになる

② 遺産総額が7000万円以下

③ 相続発生日から5ヶ月以内で申告を急いでいない

④ 遺産分割協議が既に成立していて争いがない

⑤ 被相続人が個人事業主でない

⑥ 税務調査対策としての書面添付制度を適用しない

⑦ 相続人が国内に居住している

⑧ 土地財産は自宅不動産のみ

⑨ 過去に贈与がなく預貯金の移動調査を必要としない

⑩ 相続税対象財産が預貯金5口座、有価証券10銘柄、その他の財産10単位まで

・消費税は別途必要となります。

遺産総額とは、相続財産の総額のことであり、以下の控除を行う前の金額とします

・借入金、葬式費用等の債務控除

・生命保険金等、退職手当金等の非課税

・小規模宅地等の減額

お問い合わせ

奈良、大阪、京都、兵庫での相続についてはお気軽にお問い合わせください。

相続税、贈与税申告や相続の生前対策など経験豊富な税理士がご対応させていただきます。

0120-01-9674

受付時間 9:00-17:00 [ 土・日・祝日除く ]

相続税、贈与税申告や相続の生前対策など経験豊富な税理士がご対応させていただきます。

0120-01-9674

受付時間 9:00-17:00 [ 土・日・祝日除く ]